股指期货配资网 广发策略:如何看待Q2公募大幅增持电子对科创板块的影响?

美联储会议纪要显示,美联储官员一致认为加息周期可能已经结束,没有讨论何时开始降息。美股低开低收股指期货配资网,三大指数集体收跌。纳指跌1.18%,标普500指数跌0.8%,道指跌0.76%。

来源:晨明的策略深度思考

本文作者:刘晨明/郑恺/杨泽蓁

报告摘要

科创板近期股价表现亮眼,基本面的边际变化是根本,政策是触发因素,“特朗普交易”、降息交易是辅助加成,若干线索在当前出现了共振。这是一轮市场值得重视的β机会,目前逻辑仍在持续演绎中。

基金二季报于周五披露完毕,我们本周周报具体讨论:

(1)如何看待看Q2公募大幅增持电子对科创板块的影响?

(2)机构投资者的力量对比有何变化?

(3)16-21年的“核心资产”白酒、医药、新能源的基金配置如何?

(4)中期策略提出的“新时代核心资产”的基金配置趋势如何?

进入正文之前,我们先回答几个热点问题:

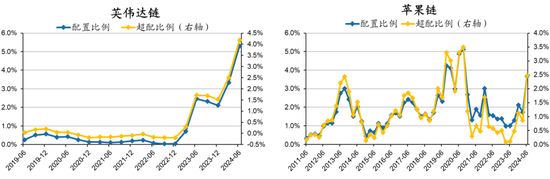

第一、Q2公募大幅加仓英伟达链和苹果链,是不是见顶信号?

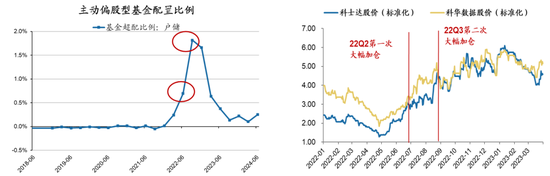

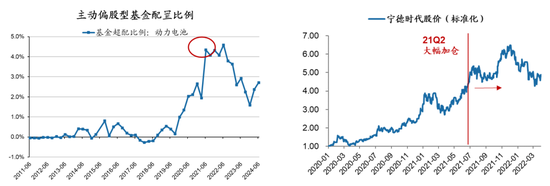

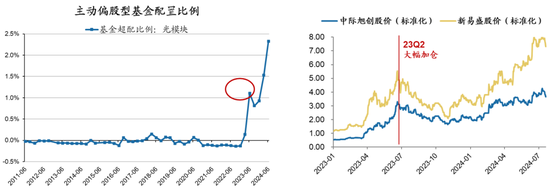

不是充分条件,关键看后续基本面趋势。21年的动力电池(渗透率非线性突破)、22年的户储(海外需求爆发)、23年的光模块(NV加单),会发现:在产业趋势爆发时,一定伴随着基金配置的大幅上行。产业基本面才是股价的决定因素,筹码拥挤并不意味着股价下跌。如果基本面向上未变,筹码压力只会形成阶段性的扰动、而不决定趋势。

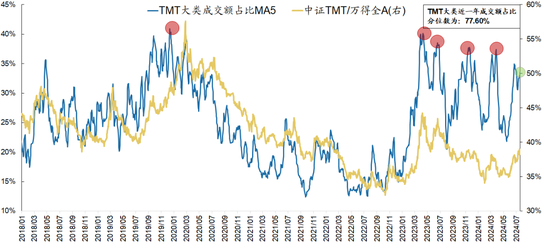

第二、成交额占比大幅提升以后,是不是卖出信号?

如果是没有业绩和订单、纯粹炒主题,那么成交额占比高了,就是卖出信号,如果很快有订单和业绩,成交额占比高了,可能短期会震荡或者小幅调整,但后续一点有基本面进一步兑现或者超预期,股价会很快再创新高。比如19年下半年的无线耳机和半导体设计、近期的光模块。

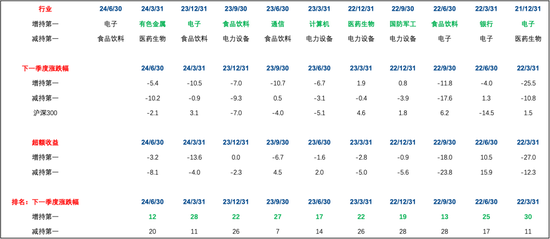

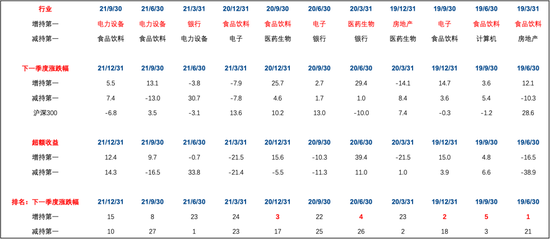

第三、公募单季度加仓第一的板块,是不是下个季度一定表现不行?

如果板块处于熊市阶段,公募单季度加仓第一,下个季度往往表现比较差。但是如果板块处于牛市初期,公募单季度加仓第一,可能有两种情况:①下个季度表现不好,但是随着基本面兑现股价后续会再创新高,比如去年的光模块;②股价持续表现靠前、比如2019年的白酒和电子。

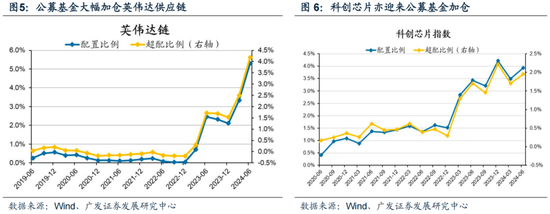

第四、为何持续推荐科创芯片指数?

5月下旬以来,我们在较低位置、最早推荐了科创芯片指数。最初的推荐逻辑在于对下半年基本面和订单的预期。最近一段时间,多个因素开始共振,国内政策包括三中(科技创新)、特朗普预期(加快国产替代)、美联储降息预期(利好底部且有基本面预期变化的行业)共同指向了科创芯片指数。这是下半年,一轮市场值得重视的β机会,目前逻辑仍在持续演绎中。

关于特朗普交易:点击进入报告【广发策略】“特朗普交易”如何影响A股(刘晨明&李如娟)

关于美联储降息交易:点击进入报告【广发策略】美联储“降息预期”如何影响A股?

一、公募基金二季报详细拆解

(一)如何看待Q2公募大幅增持电子对科创板块的影响?

科创板近期股价表现亮眼,基本面的边际变化是根本,政策是触发因素,“特朗普交易”、降息交易是辅助加成,若干线索在当前出现了共振。这是一轮市场值得重视的β机会,目前逻辑仍在持续演绎中。

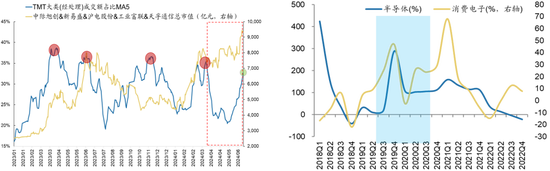

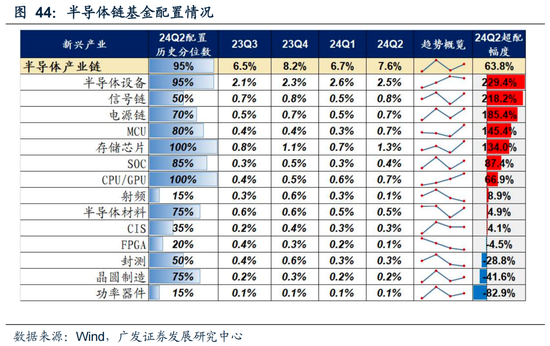

首先,基本面的边际变化是根本。5月以来我们观察到了半导体等行业的订单边际改善或涨价预期,且苹果链出现产业变化,这体现在了中报预告的高景气中,科技产业是中报预告高增、或正增加速的密集领域。

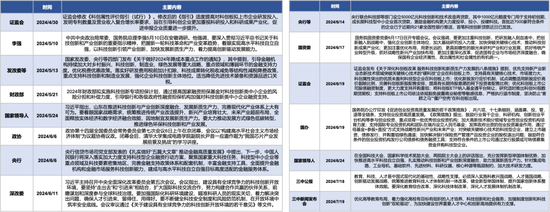

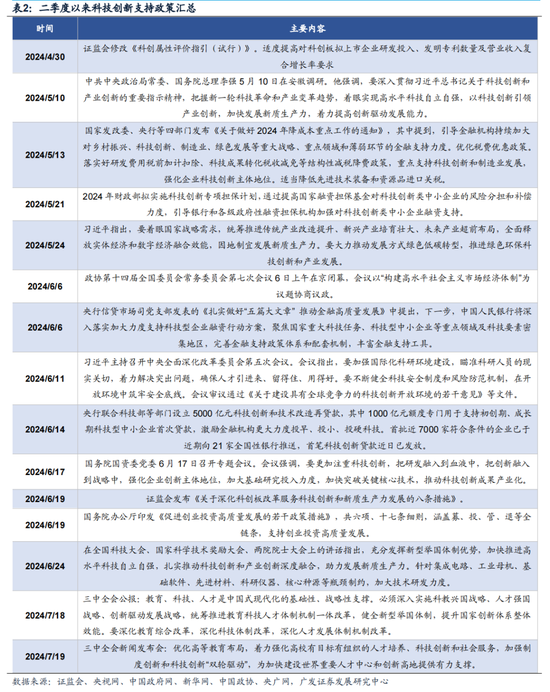

其次,政策发力是触发因素。5月以来围绕科创企业的系列政策,意味着自上而下政策正逐步引导投资风格“再平衡”——从去年鼓励市场重估高分红高现金流等优质央国企,到今年对创新科技企业的政策着墨增加,下一阶段市场投资理念将回归均衡。过去两年,从宏观经济背景、到上市公司经营特征、再到监管政策引导,使得A股具备高现金流、高分红、稳定ROE的资产迎来了一轮显著的估值修复。二季度以来,在密集的科创支持政策下,我们认为监管自上而下正在引导市场的投资风格再度平衡,即A股也将逐步注重对于真正有订单、有研发投入、有远景发展的科创企业重新进行价值挖掘,审美风格将再均衡。

第三,近期全球“特朗普交易”、“降息交易”进一步辅助加成。

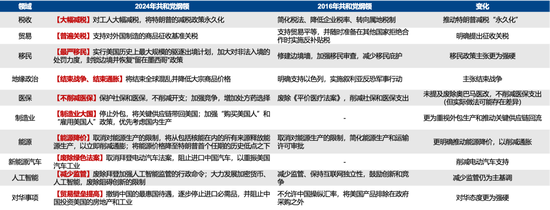

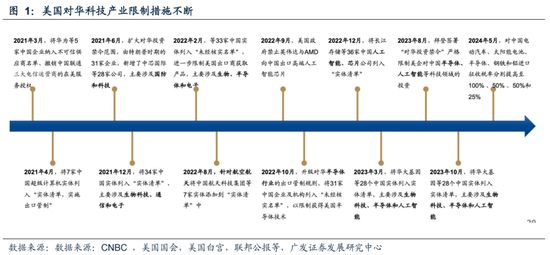

一方面,美国大选中特朗普的支持率不断抬升,会加强我国半导体(特别是中上游材料和设备)等先进制程的科技产业链国产替代预期,有助于估值扩张。

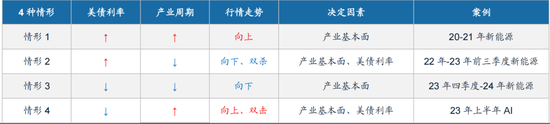

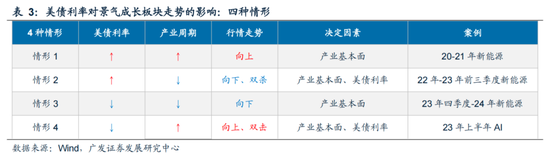

另一方面,随着美国6月份的通胀数据与失业率数据出炉,9月降息的概率显著提升,美债利率有望回落。美债利率对A股资产而言,如果股价在底部、且基本面有边际变化,则美债利率可起到“锦上添花”的作用,否则难以“雪中送炭”。而当前科创板块正是符合“股价位置还不算高+基本面有边际变化”的组合。

以新能源产业为例:①20-21年新能源盈利上行、美债利率上行,基本面定价,美债利率不敏感;②22年-23年前三季度,新能源盈利下行、美债利率上行,行情呈现盈利估值双杀的情形;③23年四季度-24年,新能源盈利下行、美债利率上行,依旧是基本面定价,美债利率不敏感。期间有一段“锦上添花”阶段是在21年Q2-Q3,新能源盈利上行遇上美债利率阶段回落。

因此,科创板块近期在多因素的共振之下走出了一轮较为独立的贝塔行情,目前我们判断仍在趋势当中。

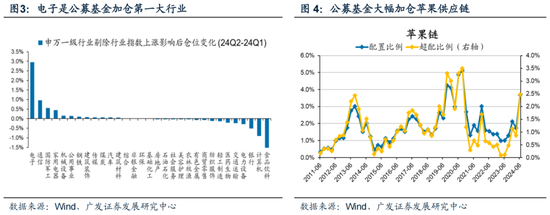

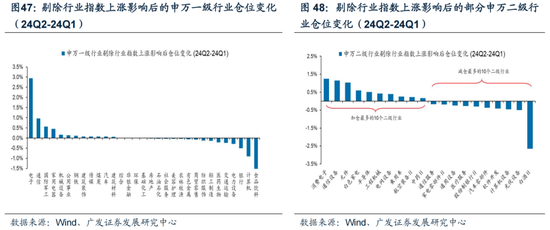

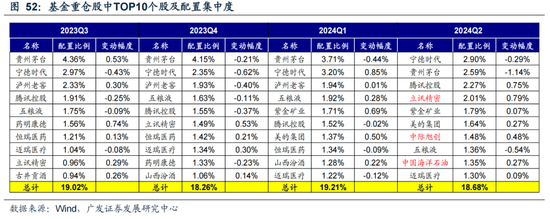

增量信息在于,基金二季报在周五披露完成,公募基金加仓最显著的方向便是电子为代表的科创成长板块。电子在2018年以来首次成为公募第一大重仓行业,结构上NV供应链为代表的算力,果链为代表的消费电子,以及科创芯片都迎来大幅加仓。

如何看待基金筹码快速聚集,对于科创成长行情的影响?

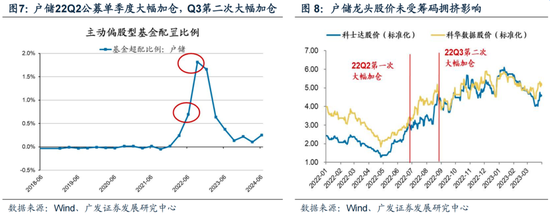

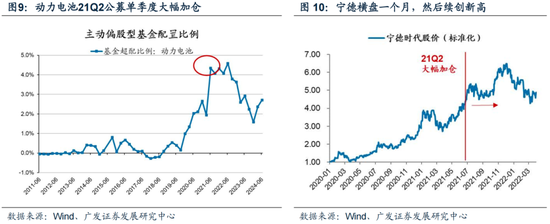

事实上,我们回顾过去三年最景气的赛道:21年的动力电池(渗透率非线性突破)、22年的户储(海外需求爆发)、23年的光模块(NV加单),会发现:在产业趋势爆发时,一定伴随着基金配置的大幅上行。

但复盘来看,产业基本面才是股价的决定因素,筹码拥挤并不意味着股价下跌。如果基本面向上未变,筹码压力只会形成阶段性的扰动、而不决定趋势。

基金配置快速上行并大幅超配后,如果产业趋势向上,股价可能不会反应筹码的拥挤(22Q2的户储),也可能横盘消化(21Q2的动力电池),就算因为短期拥挤而回调,如果基本面仍向上,股价后续还能再创新高(23Q2的光模块)。

接下来,我们继续梳理一下本次基金季报其它值得关注的线索——

(二)各类机构投资者力量到达比较均衡的状态

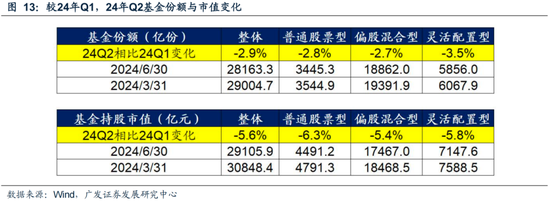

公募主动权益的持股规模仍在下降,从21年高点的近4.9万亿连续下降5个季度,至最新的2.9万亿。截至24Q2,公募主动权益规模缩水至2.9万亿,较21Q4的高点4.9万亿缩水两万亿左右。较Q1来看,市值的缩水由股价下跌和份额下行两部分共同导致,Q1份额下行2.9%,赎回压力仍存。

根据持股规模,主动权益公募基金对于市场的定价因素在继续下降。目前保险资产持股市值1.95万亿(考虑持有股票基金的规模是3.5万亿),外资持股市值2.2万亿,而股票型ETF的规模快速增长至1.8万亿。

几大类型的机构投资者的规模逐渐相当,且主动权益公募基金在缩量状态、而ETF和保险资产是上升的主要力量,这对于未来的市场风格审美继续产生影响。

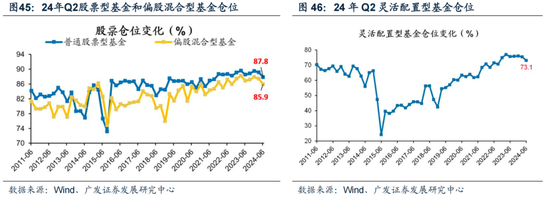

主动权益公募基金时隔2年,本季度出现了一轮较为明显的减仓。普通股票型基金是21年Q3以来的仓位新低(当前87.8%),偏股混合型基金是22年以来的仓位新低(85.9%)。

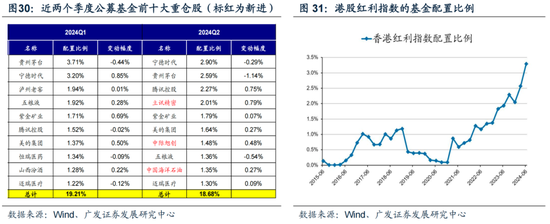

在红利资产等港股稀缺资产的支持下,主动权益基金本季度加大了“南下”的力度。主动偏股基金的港股仓位于Q2大幅上行2%,当前约至12%,而21年初南下的配置高峰约在13%左右;这个季度南下资金除了加仓港股互联网的腾讯、美团,也大幅加仓了港股中国海洋石油、中国移动。

(三)白酒、新能源、医药剔除主题产业基金,全基配置已经均回到低配状态

在需求侧有β的时候,“茅指数”和“宁组合”曾经是公募基金重仓的核心资产。随着宏观经济背景的切换,需求侧的β越来越稀缺,A股核心资产也在发生变化,我们在《大变局7:如何寻找下一个时代的核心资产》中做出了展望和讨论。

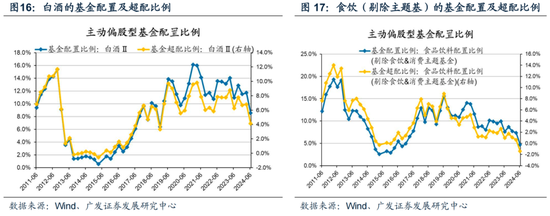

公募基金的持仓变化,也印证了对于核心资产定义的变化。首先,食品饮料是本次基金季报减仓幅度最大的行业,白酒的配置比例回到了19年以来的新低。白酒仓位由20Q4的16%减仓到当前的8.5%。

剔除食品饮料及消费主题基金,主动偏股基金对于食品饮料的配置已经到了低配,这是本季度一个值得留意的变化。

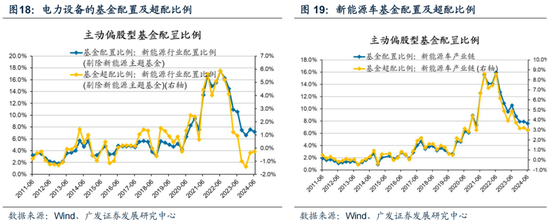

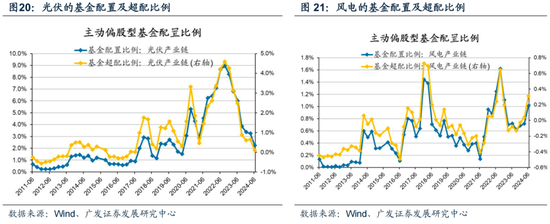

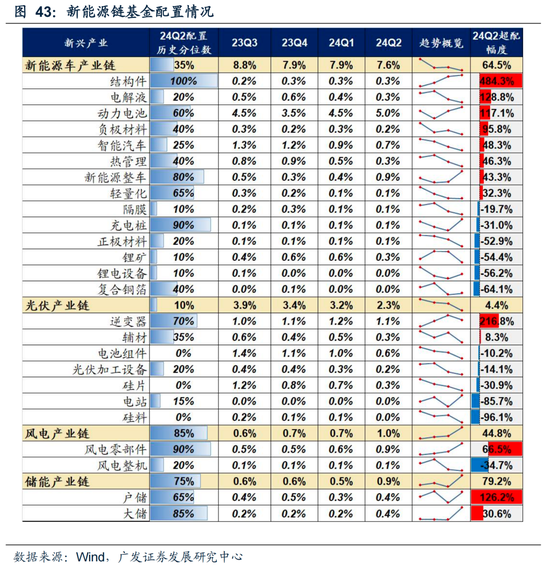

此外,对于筹码消化更早的“宁组合”来说,泛新能源的持股比例从22年的高点已经减半,剔除产业主题基金的新能源配置比例也仍在低配位置。光伏减仓最剧烈、新能源车逐渐稳定、风电有所企稳。

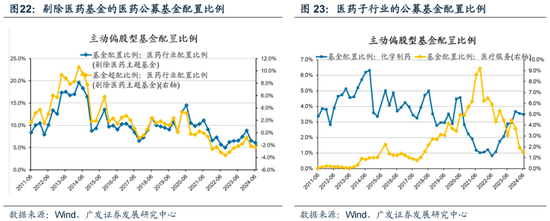

最后,医药配置继续下降,剔除医药基金的医药配置比例仍在低配的底部。子行业小幅加仓器械与中药。

(四)下一个时代的核心资产:全球化、反内卷是持续重点加仓的方向

在中期策略展望《中国资产如何实现ROE的层级跃迁》中,我们提到A股资产未来要实现高且稳定的ROE,要么来自盈利的可持续增长(做大分子),要么加大分红比例(降低分母)。分子端EPS增长:①全球化;②科技爆发。分母端净资产下降:③反内卷。

科技板块的配置我们前文已经提到,我们重点看看对于【稳定价值类】资产中“反内卷”的行业,以及【景气成长类】资产中“全球化”的行业的配置变化情况。

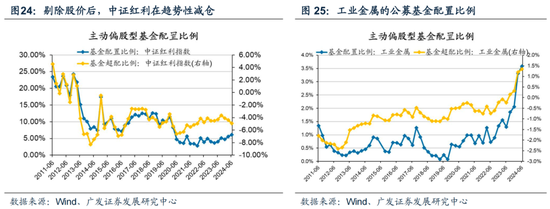

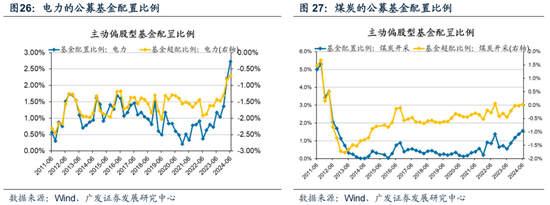

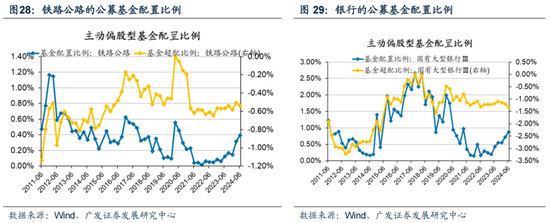

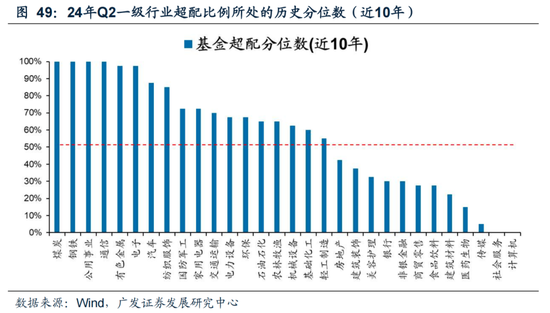

1. 【稳定价值类】资产中,典型红利资产的绝对配置比例上升明显,但占比上升多来自于股价贡献,如果剔除股价因素的主动配置倾向并不明显,甚至部分行业有所减仓。

1. 从超配比例看,剔除股价因素后,中证红利指数的超配比例在下降;

2. 水电、动力煤、工业金属是加仓的主要方向,继续刷新2011年以来新高;

3. 如果剔除股价影响,银行、铁路公路等真实配置在下降。

受益于更高的股息率和更优的性价比,基金在布局港股的优质红利资产。中海油在Q2新进基金前十大重仓股,香港红利资质仓位达到3.3%,连创历史新高。

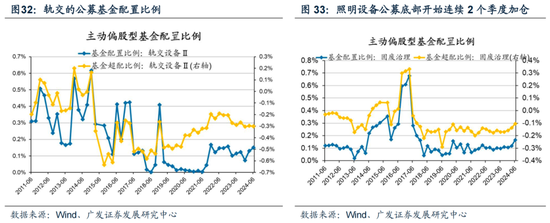

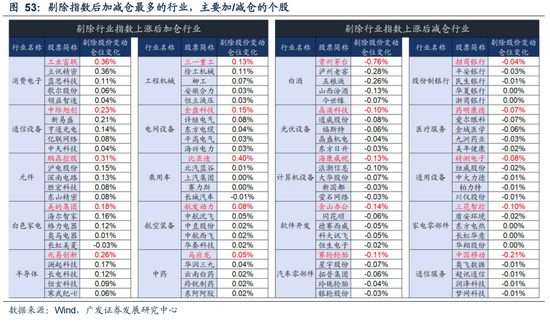

此外,我们此前自上而下整理、自下而上验证,梳理了一些反内卷、自由现金流与未分配利润高位、格局改善、潜在提升分红比例的行业,今年二季度基金季报显示已经逐步在得到机构的关注:轨交、固废治理、照明设备、钛白粉、消费建材等。

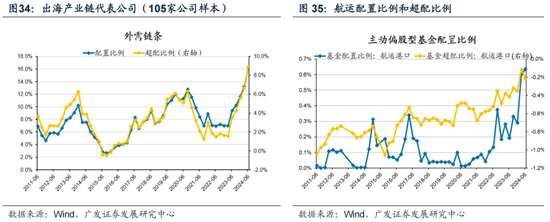

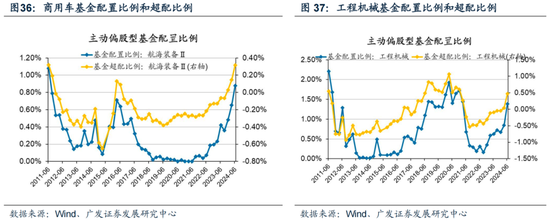

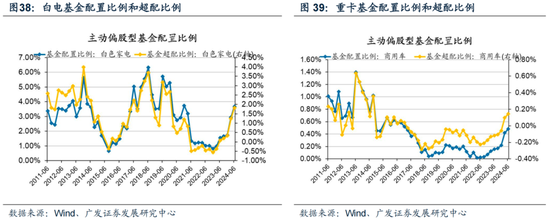

2. 【景气成长类】资产中,以典型的外需链条公司为样本,整体配置比例已经超过2020年的阶段前高;虽然逆全球化持续困扰,但这依然是A股相对稀缺的高景气线索。

Q2配置和超配比例均连续抬升并且斜率变得陡峭,基金配置相对较高的是船舶、工程机械、白电。其它如重卡、小家电、纺织、家居设备、摩托车的配置也有明显提升。外需受益链条的航运配置比例也是2011年以来新高。

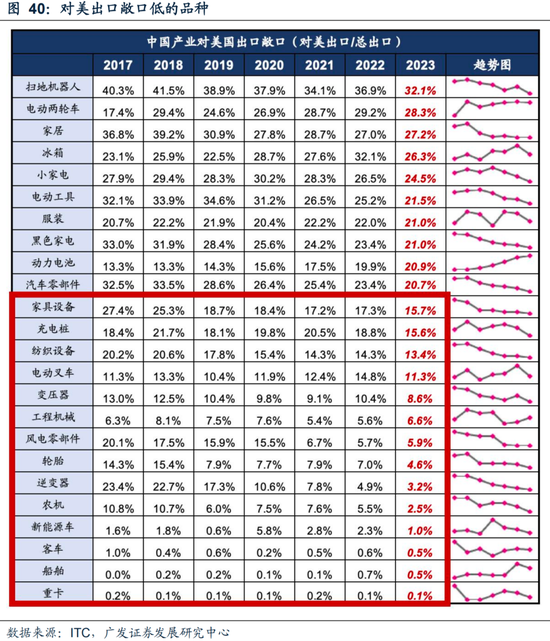

对于24年的两条外需线索,我们的最新观点——

一是【对美耐用品出口链条】(家电、家具、手动电动工具等),目前美国地产周期→美国耐用品补库周期→全球制造业PMI的复苏路径依然成立,但“特朗普交易”构成阶段性扰动。我们建议在此线索内重点筛选对美出口敞口低、过去数年持续下降的行业(下表)。

二是【海外渗透率提升方向】(电动大巴、叉车、汽车零部件、变压器、农机等),核心驱动因素是企业竞争力增强带来的海外渗透率上升,我们建议同样着重关注18年贸易摩擦以来的海外渗透率、海外竞争力、海外收入占比、以及从对欧美走向对“亚非拉”渗透的领域。

中报预告显示,去年汇兑和今年运费确实会对中报的增长造成一定的负面影响,增长降速和特朗普交易共同导致近期外需链条股价调整,但部分中报预告依然在50%-100%甚至更高增速的外需制造业龙头,目前24年的动态估值已经回到20X以内,中报靴子落地则是下一个关注布局的节点。

(五)【经济周期类】资产没有配置的主线,分散的增持“供给出清”的细分方向

二季度宏观经济的运行特征是生产强、消费弱;消费中呈现农村偏强、城镇偏弱的特征。

因此,对于内需相关的【经济周期类】资产,基金二季度配置以减仓为主:地产与金融、出行链、食品乳品、零售、医美。

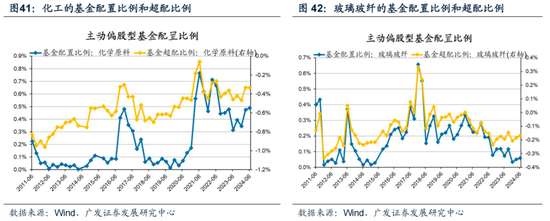

需求侧没有大的β之下,局部“供给出清”较快的领域是周期类资产中结构性被机构加仓的方向:化工(钛白粉、聚氨酯、磷化工、涤纶长丝)、覆铜板、玻纤。

二、附录:基金季报的其他重要图表

2.中游制造

钢铁:螺纹钢现货价格本周较上周跌0.53%至3571.00元/吨,不锈钢现货价格本周较上周跌1.69%至13926.00元/吨。截至6月21日,螺纹钢期货收盘价为3563元/吨,比上周下降2.03%。5月粗钢累计产量9285.90万吨,同比上升2.70%。

挖掘机:5月企业挖掘机销量17824.00台,低于4月的18822台,同比上升6.04%。

发电量:5月发电量累计同比上升2.30%,较4月累计同比下降0.80%。

化工:截至6月10日,苯乙烯价格较5月31日涨191.75%至9641.70元/吨,甲醇价格较5月31日跌430.89%至2445.10元/吨,聚氯乙烯价格较5月31日涨540.41%至6009.30元/吨,顺丁橡胶价格较5月31日涨801.92%至14278.30元/吨。

3.上游资源

国际大宗:WTI本周涨2.91%至80.73美元,Brent涨1.83%至84.18美元,LME金属价格指数跌0.20%至4171.90,大宗商品CRB指数本周跌1.40%至290.16,BDI指数上周涨2.52%至1997.00。

煤炭铁矿石:本周铁矿石库存下降,煤炭价格下跌。港口铁矿石库存本周下降0.06%至14885.00万吨;原煤5月产量上升3.28%至38385.30万吨。

(二)股市特征

股市涨跌幅:上证综指本周下跌-1.14%,行业涨幅前三为公用事业(-1.87%)、交通运输(-0.56%)、煤炭(-2.62%);跌幅前三为综合(-4.46%)、轻工制造(-4.23%)、社会服务(-4.33%)。

动态估值:A股总体PE(TTM)从上周16.64倍下降到本周16.44倍,PB(LF)从上周1.41倍下降到本周1.39倍;A股整体剔除金融服务业PE(TTM)从上周24.86倍下降到本周24.51倍,PB(LF)从上周1.90倍下降到本周1.88倍。创业板PE(TTM)从上周43.81倍下降到本周42.96倍,PB(LF)从上周2.77倍下降到本周2.71倍;科创板PE(TTM)从上周的77.880倍下降到本周77.878倍,PB(LF)维持在2.97倍。沪深300PE(TTM)从上周11.94倍下降到本周11.87倍,PB(LF)从上周1.24倍下降到本周1.23倍。行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为石油石化、电子、通信。PE(TTM)分位数收敛幅度最大的行业为纺织服饰、医药生物、家用电器。此外,从PE角度来看,申万一级行业中,煤炭、钢铁、建筑材料、汽车、商贸零售、电子、计算机估值高于历史中位数。其中,计算机行业估值高于历史90分位数;电力设备、建筑装饰、房地产、美容护理、农林牧渔、通信等行业估值低于历史10分位数。从PB角度来看,申万一级行业中,煤炭、石油石化、公用事业估值高于历史中位数。基础化工、钢铁、建筑材料、电力设备、机械设备、建筑装饰、房地产、环保、美容护理、社会服务、轻工制造、纺织服饰、商贸零售、农林牧渔、医药生物、计算机、传媒、非银金融估值低于历史10分位数。本周股权风险溢价从上周1.77%上升到本周1.84%,股市收益率从上周4.02%上升至本周4.08%。

融资融券余额:截至6月20日周四,融资融券余额15085.77亿元,较上周上升0.14%。

北上资金:本周北上资金净买入-161.15亿元,上周净买入-218.73亿元。

AH溢价指数:本周A/H股溢价指数下降到139.09,上周A/H股溢价指数为141.47。

(三)流动性

6月15日至6月22日期间,央行共有4笔逆回购到期,总额为80亿元;4笔逆回购,总额为3980亿元;公开市场操作净投放共计9350亿元。

截至2024年6月21日,R007本周上升8.48BP至2.0420%,SHIBOR隔夜利率上升14.50BP至1.9600%;期限利差本周下降1.75BP至0.6618%;信用利差下降0.94BP至0.2577%。

(四)海外

美国:本周二公布5月零售销售同比为2.27,低于前值2.74;5月零售销售环比为0.09,高于前值-0.18。本周四公布6月综合PMI为54.60,高于前值54.50。

欧元区:本周二公布5月欧元区CPI同比2.70,高于前值2.60;5月欧元区核心CPI同比为3.20,高于前值3.00。本周五公布6月欧元区制造业PMI为45.60,低于前值47.30;公布5月综合PMI为50.80,低于前值52.20。

英国:本周三公布5月CPI环比为0.30,与前期持平;5月CPI同比为2.00,低于前值2.30。

日本:本周五公布5月CPI环比为0.40,与前期持平;5月CPI同比为2.80,高于前值2.50;6月制造业PMI为50.10,低于前值50.50。

海外股市:标普500上周涨0.61%收于5464.62点;伦敦富时涨1.12%收于8237.72点;德国DAX涨0.90%收于18163.52点;日经225跌0.56%收于38596.47点;恒生涨0.48%收于18028.52点。

(五)宏观

固定资产:2024年5月,全国固定资产投资同比增长4.0%,低于4月4.2%。中国5月制造业固定资产投资完成额累计同比增长9.6%,低于4月9.7%。中国5月房地产业固定资产投资完成额累计同比增长9.4%,低于4月固定资产投资完成额:房地产业:累计同8.6%。中国5月基础设施建设投资(不含电力)固定资产投资完成额累计同比增长5.7%,低于4月6.0%。

工业增加值:中国5月工业增加值当月同比为5.6%,低于4月6.7%。

三、本周重要变化

2.中游制造

钢铁:螺纹钢现货价格本周较上周跌0.53%至3571.00元/吨,不锈钢现货价格本周较上周跌1.69%至13926.00元/吨。截至6月21日,螺纹钢期货收盘价为3563元/吨,比上周下降2.03%。5月粗钢累计产量9285.90万吨,同比上升2.70%。

挖掘机:5月企业挖掘机销量17824.00台,低于4月的18822台,同比上升6.04%。

发电量:5月发电量累计同比上升2.30%,较4月累计同比下降0.80%。

化工:截至6月10日,苯乙烯价格较5月31日涨191.75%至9641.70元/吨,甲醇价格较5月31日跌430.89%至2445.10元/吨,聚氯乙烯价格较5月31日涨540.41%至6009.30元/吨,顺丁橡胶价格较5月31日涨801.92%至14278.30元/吨。

3.上游资源

国际大宗:WTI本周涨2.91%至80.73美元,Brent涨1.83%至84.18美元,LME金属价格指数跌0.20%至4171.90,大宗商品CRB指数本周跌1.40%至290.16,BDI指数上周涨2.52%至1997.00。

煤炭铁矿石:本周铁矿石库存下降,煤炭价格下跌。港口铁矿石库存本周下降0.06%至14885.00万吨;原煤5月产量上升3.28%至38385.30万吨。

(二)股市特征

股市涨跌幅:上证综指本周下跌-1.14%,行业涨幅前三为公用事业(-1.87%)、交通运输(-0.56%)、煤炭(-2.62%);跌幅前三为综合(-4.46%)、轻工制造(-4.23%)、社会服务(-4.33%)。

动态估值:A股总体PE(TTM)从上周16.64倍下降到本周16.44倍,PB(LF)从上周1.41倍下降到本周1.39倍;A股整体剔除金融服务业PE(TTM)从上周24.86倍下降到本周24.51倍,PB(LF)从上周1.90倍下降到本周1.88倍。创业板PE(TTM)从上周43.81倍下降到本周42.96倍,PB(LF)从上周2.77倍下降到本周2.71倍;科创板PE(TTM)从上周的77.880倍下降到本周77.878倍,PB(LF)维持在2.97倍。沪深300PE(TTM)从上周11.94倍下降到本周11.87倍,PB(LF)从上周1.24倍下降到本周1.23倍。行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为石油石化、电子、通信。PE(TTM)分位数收敛幅度最大的行业为纺织服饰、医药生物、家用电器。此外,从PE角度来看,申万一级行业中,煤炭、钢铁、建筑材料、汽车、商贸零售、电子、计算机估值高于历史中位数。其中,计算机行业估值高于历史90分位数;电力设备、建筑装饰、房地产、美容护理、农林牧渔、通信等行业估值低于历史10分位数。从PB角度来看,申万一级行业中,煤炭、石油石化、公用事业估值高于历史中位数。基础化工、钢铁、建筑材料、电力设备、机械设备、建筑装饰、房地产、环保、美容护理、社会服务、轻工制造、纺织服饰、商贸零售、农林牧渔、医药生物、计算机、传媒、非银金融估值低于历史10分位数。本周股权风险溢价从上周1.77%上升到本周1.84%,股市收益率从上周4.02%上升至本周4.08%。

融资融券余额:截至6月20日周四,融资融券余额15085.77亿元,较上周上升0.14%。

北上资金:本周北上资金净买入-161.15亿元,上周净买入-218.73亿元。

AH溢价指数:本周A/H股溢价指数下降到139.09,上周A/H股溢价指数为141.47。

(三)流动性

6月15日至6月22日期间,央行共有4笔逆回购到期,总额为80亿元;4笔逆回购,总额为3980亿元;公开市场操作净投放共计9350亿元。

截至2024年6月21日,R007本周上升8.48BP至2.0420%,SHIBOR隔夜利率上升14.50BP至1.9600%;期限利差本周下降1.75BP至0.6618%;信用利差下降0.94BP至0.2577%。

(四)海外

美国:本周二公布5月零售销售同比为2.27,低于前值2.74;5月零售销售环比为0.09,高于前值-0.18。本周四公布6月综合PMI为54.60,高于前值54.50。

欧元区:本周二公布5月欧元区CPI同比2.70,高于前值2.60;5月欧元区核心CPI同比为3.20,高于前值3.00。本周五公布6月欧元区制造业PMI为45.60,低于前值47.30;公布5月综合PMI为50.80,低于前值52.20。

英国:本周三公布5月CPI环比为0.30,与前期持平;5月CPI同比为2.00,低于前值2.30。

日本:本周五公布5月CPI环比为0.40,与前期持平;5月CPI同比为2.80,高于前值2.50;6月制造业PMI为50.10,低于前值50.50。

海外股市:标普500上周涨0.61%收于5464.62点;伦敦富时涨1.12%收于8237.72点;德国DAX涨0.90%收于18163.52点;日经225跌0.56%收于38596.47点;恒生涨0.48%收于18028.52点。

(五)宏观

固定资产:2024年5月,全国固定资产投资同比增长4.0%,低于4月4.2%。中国5月制造业固定资产投资完成额累计同比增长9.6%,低于4月9.7%。中国5月房地产业固定资产投资完成额累计同比增长9.4%,低于4月固定资产投资完成额:房地产业:累计同8.6%。中国5月基础设施建设投资(不含电力)固定资产投资完成额累计同比增长5.7%,低于4月6.0%。

工业增加值:中国5月工业增加值当月同比为5.6%,低于4月6.7%。

本章如无特别说明,数据来源均为wind数据。

(一)中观行业

1.下游需求

房地产:截至7月20日,30个大中城市房地产成交面积累计同比下降35.40%,30个大中城市房地产成交面积月环比下降0.01%,月同比下降8.11%,周环比下降5.51%。1-6月房地产新开工面积3.80亿平方米,累计同比下降23.70%,相比1-5月增速上升0.50%;6月单月新开工面积0.79亿平方米,同比下降21.89%;1-6月全国房地产开发投资52528.83亿元,同比名义下降10.10%,相比1-5月增速下降0.00%,6月单月新增投资同比名义下降7.41%;1-6月全国商品房销售面积4.7916亿平方米,累计同比下降19.00%,相比1-5月增速上升1.30%,6月单月新增销售面积同比下降13.77%。

汽车:乘用车:7月1-14日,乘用车市场零售57.8万辆,同比去年同期增长3%,较上月同期增长6%,今年以来累计零售1,041.7万辆,同比增长3%;7月1-14日,全国乘用车厂商批发44.9万辆,同比去年同期下降23%,较上月同期下降15%,今年以来累计批发1,220.1万辆,同比增长5%。新能源:7月1-14日,新能源车市场零售28.6万辆,同比去年同期增长27%,较上月同期增长6%,今年以来累计零售439.9万辆,同比增长33%;7月1-14日,全国乘用车厂商新能源批发25.1万辆,同比去年同期增长10%,较上月同期下降13%,今年以来累计批发487万辆,同比增长29%。

2.中游制造

钢铁:螺纹钢现货价格本周较上周跌2.70%至3351.00元/吨,不锈钢现货价格本周较上周张1.07%至14100.00元/吨。截至7月19日,螺纹钢期货收盘价为3479元/吨,比上周下降1.25%。钢铁网数据显示,7月上旬,重点统计钢铁企业日均产量197.91万吨,较6月下旬下降13.35%。6月粗钢累计产量9160.70万吨,同比上升0.20%。

3.上游资源

国际大宗:WTI本周跌2.53%至80.13美元,Brent跌3.18%至82.56美元,LME金属价格指数跌5.63%至3987.80,大宗商品CRB指数本周跌3.47%至280.36,BDI指数上周跌4.76%至1902.00。

煤炭铁矿石:本周铁矿石库存上升,煤炭价格上涨。秦皇岛山西优混平仓5500价格截至2024年7月15日涨1.07%至851.00元/吨;港口铁矿石库存本周上升0.95%至15133.00万吨;原煤6月产量上升5.61%至40538.20万吨。

(二)股市特征

股市涨跌幅:上证综指本周上涨0.37,行业涨幅前三为公用事业(0.07%)、交通运输(0.76%)、煤炭(-0.16%);跌幅前三为综合(0.64%)、轻工制造(-3.36%)、社会服务(-1.57%)。

动态估值:市场整体来看,本周A股总体及A股剔除金融估值扩张。其中,科创板估值扩张幅度最大。行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为非银金融、农林牧渔、商贸零售。PE(TTM)分位数收敛幅度最大的行业为石油石化、基础化工、家用电器。本周股权风险溢价从上周2.62%下降到本周2.61%,股市收益率维持上周4.88%。

融资融券余额:截至7月18日周4,融资融券余额14458.52亿元,较上周下降0.93%。

北上资金:本周北上资金净买入-193.23亿元,上周净买入159.07亿元。

AH溢价指数:本周A/H股溢价指数下降到149.94,上周A/H股溢价指数为142.44。

(三)流动性

7月14日至7月20日期间,央行共有5笔逆回购到期,总额为100亿元;5笔逆回购,总额为11830亿元;公开市场操作净投放共计12400亿元。

截至2024年7月19日,R007本周上升7.05BP至1.9008%,SHIBOR隔夜利率上升26.50BP至1.8550%;期限利差本周上升1.73BP至0.7349%;信用利差上升2.28BP至0.2764%。

(四)海外

美国:本周一公布7月纽约联储制造业指数-6.6,前值-6。本周二公布6月零售销售同比2.28%,前值2.59%;6月出口价格指数同比0.7%,前值0.5%;6月进口价格指数同比1.6%,前值1.4%;本周三公布6月工业产出季调同比1.58%,前值0.34%;6月工业产能利用率季调78.76%,前值78.33%。

欧元区:本周一公布的5月欧元区工业生产指数同比-2.9%,前值-3.1%。本周二公布5月欧元区商品出口金额同比-0.5%,前值13.5%;5月欧元区商品进口金额同比-6.4%,前值1.8%;6月欧元区CPI同比2.5%,前值2.6%。

英国:本周三公布的6月CPI同比2%,前值2%.本周四公布的5月失业率季调4.4%,前值4.4%。

日本:本周五公布6月CPI同比2.8%,前值2.8%。

海外股市:标普500上周跌1.97%收于5505.00点;伦敦富时跌1.18%收于8155.72点;德国DAX跌3.07%收于18171.93点;日经225跌2.74%收于40063.79点;恒生跌4.79%收于17417.68点。

(五)宏观

发电量:中国6月发电量同比2.26%。

工业增加值:中国6月工业增加值同比5.3%。

固定资产投资:中国6月固定资产投资同比3.9%。

社会融资规模:中国6月社会融资规模32999亿元。

新开工计划投资:中国6月新开工计划投资同比-5.8%。

固定资产投资完成额:中国6月制造业固定资产投资完成额累计同比9.5%;中国6月房地产业固定资产投资完成额累计同比-9.5%;中国6月基础设施建设投资(不含电力)固定资产投资完成额累计同比5.4%。

四、下周公布数据一览

下周看点:中国贷款市场报价利率、7月欧元区消费者信心指数季调、美国6月成屋销售量季调环比、美国6月M2未季调环比、日本7月制造业PMI、欧元区7月综合PMI、美国7月综合PMI、欧元区6月M1同比、欧元区6月M2同比、中国6月服务贸易差额、美国6月个人消费支出季调、美国6月PCE物价指数同比

7月22日周一:中国贷款市场报价利率

7月23日周二:7月欧元区消费者信心指数季调、美国6月成屋销售量季调环比

7月24日周三:美国6月M2未季调环比、日本7月制造业PMI、欧元区7月综合PMI、美国7月综合PMI

7月25日周四:欧元区6月M1同比、欧元区6月M2同比

7月26日周五:中国6月服务贸易差额、美国6月个人消费支出季调、美国6月PCE物价指数同比

五、风险提示

地缘政治冲突超预期、美联储年内降息次数及幅度低预期、全球流动性宽松不及预期、国内稳增长政策低预期、内需修复及经济增长不及预期、地产成交及房价下行超预期、中报业绩不及预期等。

本报告信息

对外发布日期:2024年7月14日

分析师:

刘晨明:SAC 执证号:S0260524020001

郑 恺:SAC 执证号:S0260515090004

法律声明

请向下滑动参见广发证券股份有限公司有关微信推送内容的完整法律声明:

本微信号推送内容仅供广发证券股份有限公司(下称“广发证券”)客户参考,相关客户须经过广发证券投资者适当性评估程序。其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,若使用本微信号推送内容,须寻求专业投资顾问的解读及指导,广发证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

感谢您的关注!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王若云 股指期货配资网